NOVITA’ PER IL REGIME FORFETTARIO E FLAT TAX INCREMENTALE

LE NOVITÀ PER IL RGIME FORFETTARIO

La Legge di Bilancio 2023 (Legge n. 197/2022), pur non modificando l’impianto normativo del regime fiscale dei c.d. “contribuenti forfettari”, ha ampliato la platea di coloro che vi possono avere accesso dal momento che è stata aumentata la soglia massima dei ricavi conseguibili in un singolo periodo d’imposta.

In particolare, le modifiche hanno interessato l’aumento del limite dei ricavi/compensi ai fini dell’applicazione del regime a 85.000 euro (rispetto al precedente limite di 65.000 euro), nonché la modifica della regola di “uscita” dal regime.

In particolare, la norma, modifica il comma 54, dell’articolo 1, della legge di stabilità 2015 (legge 23 dicembre 2014, n. 190), che istituisce per gli esercenti attività d’impresa e arti e professioni un regime forfettario di determinazione del reddito da assoggettare a un’unica imposta sostitutiva di quelle dovute con aliquota al 15 per cento (5% per le nuove attività).

La lettera a) del suddetto comma 54, della legge come modificata, porta a 85.000 euro rispetto al precedente limite previsto a 65.000 euro il limite dei ricavi conseguiti o compensi percepiti nell’anno precedente per accedere al regime forfettario agevolato.

La lettera b) modifica il comma 71 disponendo che chi avrà compensi o ricavi superiori ai 100.000 euro uscirà immediatamente dal forfettario, senza aspettare l’anno fiscale seguente. Conseguentemente sarà dovuta l’imposta sul valore aggiunto a partire dalle operazioni effettuate che comportano il superamento del predetto limite.

Chi invece supererà la nuova soglia degli 85.000 euro, restando sotto ai 100.000 euro, uscirà dal regime forfettario a partire dall’anno successivo come già previsto dalla legislazione vigente.

In sostanza si potranno verificare due diverse situazioni rispetto al periodo d’imposta 2022:

RIASSUNTO DEI REQUISITI DAL 01/01/2023 PER L’ACCESSO AL REGIME FORFETTARIO

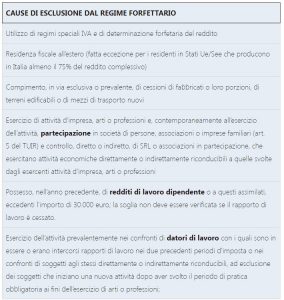

Requisito soggettivo

Esercizio da parte di persone fisiche di un’attività d’impresa, di arte o professione (incluse le imprese familiari). Sono escluse invece le società sia di persone che di capitali nonché le associazioni professionali.

Requisiti oggettivi

1) Soglia di Ricavi / Compensi

Occorre che i ricavi / compensi siano inferiori ai 85.000 euro annui. Quando tale soglia viene superata, dall’anno successivo sarà necessario adottare il regime fiscale ordinario. Per le nuove partite IVA, il limite di euro 85.000 va rapportato ai mesi di attività. Se si esercitano contemporaneamente più attività è necessario sommare ricavi e compensi riferiti a ciascuna attività.

2) Soglia per personale dipendente

Il secondo requisito reintrodotto dalla legge di bilancio del 2020, riguarda le spese sostenute per personale dipendente o per lavoro accessorio. Tali somme non possono superare il limite di 20.000 euro.

3) Limite Lavoro Dipendente

Il terzo requisito riguarda coloro che hanno anche redditi di lavoro dipendente e redditi assimilati a quelli di lavoro dipendente percepiti nell’anno precedente devono essere inferiori a 30.000 euro.

Disapplicazione volontaria del regime forfettario

I contribuenti che potenzialmente possono applicare il regime forfettario hanno la possibilità di disapplicarlo, ovvero di fuoriuscirne, optando per la determinazione delle imposte sul reddito e dell’imposta sul valore aggiunto nei modi ordinari.

L’opzione per il regime ordinario avviene tramite comportamento concludente, ma deve, in ogni caso, essere comunicata barrando l’apposito campo della dichiarazione annuale IVA da presentare successivamente alla scelta operata. L’omessa comunicazione in dichiarazione della volontà di applicare il regime ordinario non inficia l’opzione effettuata, ma è punibile con una sanzione amministrativa da 250 euro a 2.000 euro. L’opzione per l’applicazione del regime ordinario è valida per almeno un triennio. Trascorso il periodo minimo di permanenza nel regime ordinario, l’opzione resta valida per ciascun anno successivo, fino a quando permane la concreta applicazione della scelta operata.

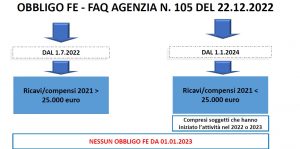

Forfettari e obbligo di fattura elettronica

Fino al 30 giugno 2022 i forfettari erano indistintamente esclusi dall’obbligo di fatturazione elettronica.

Il D.L. n. 36/2022 ha disposto che l’obbligo di fatturazione elettronica per i contribuenti forfetari:

“si applica a partire dal primo luglio 2022 per i soggetti che nell’anno precedente abbiano conseguito ricavi ovvero percepito compensi, ragguagliati ad anno, superiori a 25mila euro, e a partire dal primo gennaio 2024 per i restanti soggetti”.

Pertanto, l’obbligo decorre:

- dal 1° luglio 2022 per i contribuenti che nell’anno precedente (ergo nell’anno 2021) hanno avuto ricavi superiori a 25.000 euro;

- dal 1° gennaio 2024 per tutti gli altri.

L’Agenzia delle Entrate con FAQ del 22 dicembre 2022 ha chiarito al riguardo che l’obbligo di fattura elettronica riguarda, dallo scorso primo luglio 2022, “solo i contribuenti che nell’anno 2021 hanno conseguito ricavi o compensi, ragguagliati ad anno, superiori a 25mila euro», mentre «per tutti gli altri soggetti forfettari l’obbligo decorrerà dal primo gennaio 2024, indipendentemente dai ricavi/compensi conseguiti nel 2022».

In base alla FAQ pubblicata dall’Agenzia delle entrate, coloro che erano già nel forfettario nel 2022 ma nel 2021 non hanno superato 25.000 euro, non hanno obbligo di fatturazione elettronica nel 2023, anche se nel 2022 hanno ricavi superiori a 25.000 euro.

Le nuove partite IVA, aperte dopo il 1° luglio 2022, indipendentemente dai ricavi, non hanno l’obbligo di fatturazione elettronica.

FLAT TAX INCREMENTALE

La disposizione, al comma 55 della Legge di Bilancio , prevede per il solo anno 2023 che i contribuenti persone fisiche esercenti attività d’impresa, arti o professioni, diversi da quelli che applicano il regime forfettario possono applicare, in luogo delle aliquote per scaglioni di reddito vigenti (previste dall’articolo 11 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917,) un’imposta sostitutiva dell’imposta sul reddito delle persone fisiche e relative addizionali. Tale imposta viene calcolata con un’aliquota del 15 per cento su una base imponibile, comunque non superiore a 40.000 euro, pari alla differenza tra il reddito d’impresa e di lavoro autonomo determinato nel 2023 e il reddito d’impresa e di lavoro autonomo d’importo più elevato dichiarato nei tre anni precedenti, decurtata di un importo pari al 5 per cento di quest’ultimo ammontare

Nella determinazione degli acconti Irpef e relative addizionali per il 2024 si assume, quale imposta del periodo precedente, quella che si sarebbe determinata non applicando la tassa piatta incrementale.