“NUOVO ESTEROMETRO” E REVERSE CHARGE INTERNO

Sommario

NUOVO ESTEROMETRO

Le operazioni effettuate dal 1° luglio 2022 da e verso soggetti non residenti, non stabiliti, ancorché identificati ai fini IVA in Italia, non potranno più essere riepilogate nella comunicazione c.d. “esterometro” con cadenza trimestrale ma andranno trasmesse telematicamente mediante il Sistema di Interscambio (SDI) e in formato XML (già in uso per le fatture elettroniche).

La trasmissione al SDI dei dati delle operazioni estere si applicherà anche ai forfettari e ai soggetti in regime forfettario ex L. 398/1991 (prima esonerati), con ricavi o compensi sopra 25.000€ e pertanto obbligati dalla stessa data all’obbligo di fatturazione elettronica.

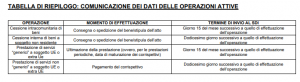

In ragione di tali novità, ricordiamo quindi le regole di base per la gestione degli adempimenti a partire dal 1° luglio 2022:

- operazioni attive verso l’estero: può essere emessa fattura elettronica con la quale si ritengono adempiuti anche gli obblighi legati all’esterometro (opzione consigliata). Qualora invece venga emessa fattura cartacea (ancora consentita nei rapporti con l’estero), si renderà poi necessario inviare l’apposita comunicazione ai fini esterometro;

- operazioni passive dall’estero: per le fatture passive estere (che sono in formato cartaceo), il cliente italiano dovrà generare un documento elettronico come segue:

- TD17 -> Integrazione/autofattura per acquisto di servizi dall’estero (UE ed ExtraUE)

- TD18 -> Integrazione per acquisti intracomunitari

- TD19 -> Integrazione/autofattura per acquisto di beni ex art. 17 c. 2 D.P.R. 633/72.

Tali documenti devono essere trasmessi al SDI entro il quindicesimo giorno del mese successivo a quella di ricevimento del documento (in caso di operazioni intraUE) o di effettuazione dell’operazione (in caso di operazioni extraUE).

Rimangono escluse dall’adempimento:

- le operazioni documentate da bolletta doganale o da fattura elettronica tramite SDI;

- le operazioni relative ad acquisti di beni e servizi non rilevanti territorialmente ai fini IVA in Italia (ai sensi degli articoli da 7 a 7-octies del D.P.R. 633/1972) e di importo non superiore ad euro 5.000 per ogni singola operazione.

Rientrano tra queste fattispecie a titolo esemplificativo le prestazioni di servizi relativi a beni immobili, le prestazioni di agenzia, la fornitura di alloggio nel settore alberghiero, le prestazioni di servizi di ristorazione e di catering quando sono materialmente eseguite nel territorio dello Stato; le prestazioni di servizi di locazione, anche finanziaria, noleggio e simili, a breve termine, di mezzi di trasporto quando gli stessi sono messi a disposizione del destinatario nel territorio dello Stato e sempre che siano utilizzate all’interno del territorio della Comunità.

Integrazione e autofattura

Integrazione del documento ricevuto ed emissione di autofattura sono due differenti metodologie attraverso le quali trova applicazione il medesimo meccanismo di inversione contabile (più comunemente detto reverse charge), in forza del quale l’obbligo di assolvimento dell’imposta sul valore aggiunto viene traslato dal venditore / prestatore al cessionario / committente.

Attraverso l’autofattura, il soggetto acquirente si fa carico di tutti gli obblighi di fatturazione, registrazione e versamento dell’imposta. Nella sostanza, si dovrà procedere all’emissione di un documento (l’autofattura) in unico esemplare, addebitando l’IVA se l’operazione è soggetta all’imposta, ovvero indicando il titolo di non imponibilità o esenzione.

Negli altri casi in cui si rende applicabile il meccanismo dell’inversione contabile, senza l’emissione di autofattura da parte del cessionario, quest’ultimo dovrà procedere a integrare il documento e a registrarlo sia sul registro acquisti sia sul registro delle fatture emesse.

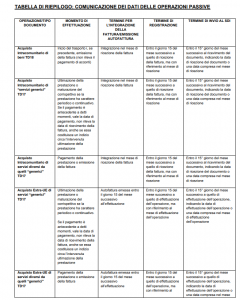

Di seguito le caratteristiche e le modalità di compilazione delle tre tipologie di documenti TD17, TD18 e TD19.

CODICE TD17 |

Il codice TD17 deve essere utilizzato per integrare le fatture relative all’acquisto di servizi dall’estero (acquisti intracomunitari) o per emettere autofattura relativa all’acquisto di servizi dall’estero (acquisti extra-UE). Il cedente/prestatore estero emette una fattura, nei confronti del cessionario/committente residente o stabilito i Italia, senza applicazione dell’IVA, in quanto operazione rilevante in Italia. Il cessionario/committente crea il documento TD17 da inviare a SdI, indicando:

– nel campo “cedente / prestatore” i dati del cedente / prestatore; – nel campo “cessionario / committente” i dati del cessionario / committente che effettua l’integrazione; – nel campo “data”, la data di ricezione della fattura in reverse charge o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore; – l’imponibile presente nella fattura inviata dal cedente / prestatore e l’aliquota iva applicabile o della natura dell’operazione qualora non fosse imponibile (ad esempio esente o non imponibile); – la numerazione progressiva; – nel campo “dati fatture collegate” l’ID, attribuito dal sistema di interscambio, della fattura del fornitore (numero e data fattura). Il documento TD17 deve essere inviato al SDI. La fattura integrata deve essere annotata nel registro delle fatture emesse e in quello delle fatture ricevute. |

| CODICE TD18 | Il codice TD18 deve essere utilizzato per integrare le fatture relative agli acquisti intracomunitari di beni. Il cedente / prestatore UE emette fattura, nei confronti del cessionario / committente residente o stabilito in Italia, indicando solo l’imponibile. Il cessionario / committente che, ai sensi dell’articolo 46 del D.L. n. 331/93, deve integrare il documento ricevuto per indicare l’imposta dovuta, crea il documento TD18 da inviare a SDI, indicando:

– nel campo “cedente / prestatore” i dati del cedente estero; – nel campo “cessionario / committente” i dati del cessionario / committente che effettua l’integrazione; – nel campo “data” la data di ricezione (o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore estero); – l’imponibile presente nella fattura inviata dal cedente / prestatore e della relativa imposta calcolata dal cessionario o committente o della Natura nel caso non si tratti di un’operazione imponibile (ad esempio per gli acquisti con uso del plafond; o acquisti esenti, etc); – la numerazione progressiva. – nel campo “dati fatture collegate” l’ID, attribuito dal sistema di interscambio, della fattura del fornitore (numero e data fattura). Il documento TD18 deve essere inviato a SDI. La fattura integrata deve essere annotata nel registro delle fatture emesse e in quello delle fatture ricevute. |

| CODICE TD19 | Il codice TD19 deve essere utilizzato per integrare le fatture relative all’acquisto di beni da soggetti esteri (comunitari) o per emettere autofattura relativa all’acquisto di beni da soggetti esteri (extra-comunitari). Il cedente comunitario che cede beni già esistenti sul territorio italiano a soggetti ivi residenti o stabiliti, emette fattura indicando solo l’imponibile in quanto l’operazione è rilevante ai fini iva in Italia. Il cessionario integra la fattura ricevuta dal cedente creando il documento TD19, nel quale indica:

– i dati del cedente estero nel campo “cedente / prestatore”; – i dati del cessionario che effettua l’integrazione nel campo “cessionario / committente”; – la data di ricezione della fattura emessa dal fornitore UE (o comunque una data ricadente nel mese di ricezione della fattura stessa); – l’imponibile presente nella fattura inviata dal cedente e l’imposta calcolata dal cessionario o la Natura nel caso non si tratti di una operazione imponibile; – la numerazione progressiva. – nel campo “dati fatture collegate” l’ID, attribuito dal sistema di interscambio, della fattura del fornitore (numero e data fattura). Il documento TD19 deve essere inviato a SDI. La fattura integrata deve essere annotata nel registro delle fatture emesse e in quello delle fatture ricevute. L’utilizzo di questo codice documento è utilizzato ad esempio in presenza di fattura (senza IVA) ricevuta da fornitore UE (e che solitamente non riporta il VAT number) e riporta numero di partita IVA italiana (soggetto identificato o rappresentante fiscale). Nella maggior parte dei casi la fattura stessa indica che l’operazione è soggetta al meccanismo del reverse charge da parte del cessionario/acquirente. |

Tabella riepilogativa

| Documento Xml TD17 | Documento Xml TD18 | Documento Xml TD19 | |

| Come compilare il campo <CedentePrestatore> (FORNITORE)

|

Dati del prestatore estero con l’indicazione del paese di residenza dello stesso.

Il prestatore potrebbe aver indicato in fattura una partita Iva italiana aperta tramite rappresentante fiscale o identificazione diretta; in mancanza di fattura elettronica, anche in questo caso si rende necessario inviare un documento TD17 riportando l’identificativo estero del prestatore.

– fornitore UE à VAT number – fornitore ExtraUE à 99999999999 (11 volte 9) |

Dati del prestatore estero con l’indicazione del paese di residenza dello stesso. | Dati del prestatore estero con l’indicazione del paese di residenza dello stesso.

Il prestatore potrebbe aver indicato in fattura una partita Iva italiana aperta tramite rappresentante fiscale o identificazione diretta; in mancanza di fattura elettronica, anche in questo caso si rende necessario inviare un documento TD19 riportando l’identificativo estero del prestatore. |

| Come compilare il Campo <CessionarioCommittente> | Dati del cessionario/committente che effettua l’integrazione o emette l’autofattura. | ||

| Come compilare il campo <CodiceDestinatario> | Si ricorda che questi documenti sono recapitati esclusivamente all’emittente, per cui l’emittente dovrà indicare il proprio codice destinatario oppure il codice “0000000”.

Il codice “XXXXXXX” può essere invece utilizzato solo nelle fatture attive emesso verso soggetti non stabiliti. |

||

| Come compilare il campo <Data> della sezione “Dati Generali” | Data di ricezione (o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore estero), nel caso di emissione del documento integrativo relativo all’acquisto di servizi intra-Ue

• Data di effettuazione dell’operazione, nel caso di emissione dell’autofattura relativa all’acquisto di servizi extra-Ue o acquisti di servizi da prestatore residente nella Repubblica di San Marino o nello Stato della Città del Vaticano. |

Data di ricezione (o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore estero). | Data di ricezione (o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore estero), nel caso di emissione del documento integrativo relativo all’acquisto di beni intra-Ue

Data di effettuazione dell’operazione, nel caso di emissione dell’autofattura relativa all’acquisto di beni extra-Ue. |

| Come compilare la sezione <DettaglioLinee> | Devono essere compilati i campi previsti e devono essere indicatil’imponibile e l’Iva.

Se si tratta di un’operazione non imponibile deve essere data indicazione della Natura (ad esempio, codice N3.4 nel caso di non imponibilità, codice N4 nel caso di esenzione, codice N2.2 in caso di acquisto di beni non rilevante ai fini Iva in Italia). |

Devono essere compilati i campi previsti e devono essere indicati l’imponibile e l’Iva.

Se si tratta di un’operazione non imponibile deve essere data indicazione della Natura (ad esempio, per gli acquisti non imponibili con uso del plafond occorre indicare N3.5; nel caso di introduzione di beni in un deposito Iva a seguito di acquisto intracomunitario occorre indicare la Natura N3.6; nel caso di acquisti esenti occorre indicare la Natura N4). |

Devono essere compilati i consueti campi, indicando imponibile e Iva.

Se si tratta di un’operazione non imponibile deve essere indicata la Natura (ad esempio, per i non imponibili con uso del plafond occorre indicare N3.5, nel caso di acquisti da soggetti non stabiliti di beni già presenti in Italia con introduzione in un deposito Iva ai sensi dell’articolo 50-bis, comma 4, lettera c), oppure per acquisti da soggetti non stabiliti di beni, o di servizi su beni, che si trovano all’interno di un deposito Iva occorre indicare la Natura N3.6, nel caso di acquisto di beni non rilevante ai fini Iva in Italia occorre indicare la Natura N2.2). |

| Come compilare il campo <DatiFattureCollegate> | Estremi della fattura di riferimento. | ||

| Come compilare il campo <Numero> | Consigliabile adoperare una numerazione progressiva ad hoc Si | ||

Con la circolare n. 26/E del 13 luglio u.s. l’Agenzia delle Entrate ha fornito chiarimenti in merito alle nuove regole di trasmissione dei dati delle operazioni transfrontaliere (c.d. “esterometro”), introdotte dalla legge di bilancio 2021 a decorrere dal 1° luglio 2022. Si invita a prenderne visione.

Operazioni attive: fattura elettronica o esterometro?

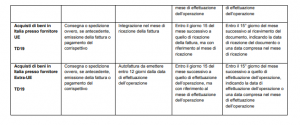

Come evidenzia la citata lettera a), la tempistica per l’invio dei dati delle operazioni transfrontaliere attive, da luglio, diventa la medesima prevista per l’emissione delle fatture. Vediamo quindi, con riferimento ai casi più diffusi, di capire quali sono i margini operativi:

- per le cessioni intracomunitarie non imponibili ai sensi dell’articolo 41 (N3.2) vale la fatturazione differita (TD24) giacché per l’emissione c’è tempo fino al 15 del mese successivo a quello di effettuazione dell’operazione (art. 222, direttiva n. 2006/112/CE; art. 46, comma 2, D.L. n. 331/1993; Agenzia delle Entrate, circolare n. 12/E/2013 § 7.3.1); rimane fermo che l’imputazione va effettuata al mese di effettuazione (campo data 2.1.1.3 XML) e che, per tali operazioni, anche in presenza di incasso anticipato la fatturazione non è un obbligo, ma una facoltà, fino a quando non c’è anche l’inizio della spedizione / trasporto (art. 220, § 1, p. 4, direttiva n. 2006/112/CE; art. 39, comma 2, D.L. n. 331/1993; Agenzia delle Entrate circolare n. 12/E/2013 § 7.2);

- anche per le prestazioni generali di cui all’art. 7-ter, comma 1/a (N2.1) rese a controparti operatori non stabiliti (B2B) vale la tempistica della fatturazione differita (TD24), rispetto al momento di ultimazione/maturazione del servizio o, se antecedente, pagamento (art. 21, comma 4, lettere c-d, e art. 6, comma 6, D.P.R. n. 633/1972);

- per le esportazioni non imponibili art. 8 (N3.1) l’emissione della fattura è obbligatoria, anche in caso di incasso anticipato, ma vige l’esonero dal flusso esterometro grazie alla bolletta DAU EXP la cui predisposizione, nei fatti, rende necessaria la preventiva emissione della fattura; esonero analogo per le cessioni articolo 38-quater verso viaggiatori extra UE nel qual caso si impone l’uso della fatturazione Otello 2.0;

- per le altre operazioni (cessioni o servizi) ci si può rifare alla tempistica differita (TD24) solo laddove si disponga dell’idonea documentazione prevista dalla lettera a) dell’art. 21, comma 4, secondo periodo, mentre in tutti in tutti gli altri casi residuali vale la fatturazione immediata (TD01) entro i 12 giorni dall’effettuazione (art. 21 comma 4 primo periodo).

Rimane fermo che:

- la normativa (art. 1, comma 3, D.Lgs. n. 125/2015) impone l’emissione della fattura elettronica solo per le operazioni effettuate “tra soggetti residenti o stabiliti nel territorio dello Stato”, fermo restando che la decisione comunitaria, nell’autorizzare l’Italia a introdurre detto obbligo, “non richiede che il soggetto ricevente la fattura debba essere stabilito sul territorio nazionale” cosicché, dice la circolare n. 13/E/2018, “non è, quindi, incompatibile con la decisione di deroga (e con il principio di proporzionalità) la possibilità di indirizzare una fattura elettronica a soggetti non residenti identificati in Italia, sempre che a questi sia assicurata la possibilità di ottenere copia cartacea della fattura ove ne facciano richiesta”;

- anche verso il non residente (operatore o privato) privo di identificazione nazionale è comunque possibile emettere fatture elettroniche da inoltrare al SDI (come conferma, fra le altre, anche la FAQ n. 77 delle Entrate), con l’accorgimento del codice destinatario a 7X e il recapito analogico della stessa;

- per le cessioni di beni non imponibili articolo 71 (N3.3) verso operatori sammarinesi sarà obbligatorio dal 1° luglio 2022 l’uso della fatturazione elettronica (articoli 3 e 5, D.M. 21 giugno 2021; art. 12, D.L. n. 34/2019) tramite il SDI (codice destinatario 2RGTO8 corrispondente all’Ufficio tributario di San Marino);

- fuori dai casi in cui sia emessa per obbligo o facoltà la fattura elettronica, rimane (eccetto per le citate esportazioni) l’onere dell’esterometro se la controparte non è residente/stabilita.

Operazioni con San Marino

A partire dal 1° luglio 2022 è entrato in vigore anche l’obbligo di emettere fattura elettronica tramite invio allo SDI in riferimento alle cessioni di beni nei confronti di operatori di San Marino ed agli acquisti di beni da tali soggetti.

Cessa quindi il periodo transitorio durante il quale era ancora consentita l’emissione in formato cartaceo dei documenti.

Per le cessioni dall’Italia a San Marino, resta attualmente confermata la codifica “N3.3” riferita ad operazioni “Non imponibili – Cessioni verso San Marino”.

L’utilizzo della fatturazione elettronica resta invece facoltativa per altre operazioni, in particolare per prestazioni di servizi rese e ricevute. In tal caso, qualora si optasse per la gestione cartacea della fatturazione, sarà comunque necessario adempiere all’invio del file XML ai fini del c.d. “esterometro”.

L’INTEGRAZIONE DELLA FATTURA ELETTRONICA NEL REVERSE INTERNO (OPERAZIONI CON OPERATORI ITALIANI)

Il reverse charge interno riguarda principalmente operazioni nel settore dell’edilizia, servizi di pulizia, compravendita di oro, rottami, prodotti elettronici, vendita di gas e di energia elettrica a rivenditori.

La normativa di riferimento delle fatture in reverse charge interno è l’articolo 17 del DPR. n. 633/72.

Secondo quanto definito dall’attuale normativa, fino al 31 dicembre 2022 l’emissione dell’autofattura elettronica con tipo documento TD16 non è obbligatoria. Nulla vieta pertanto di continuare a gestire l’adempimento in modalità analogica (con la cara carta) evitando il formato XML e la trasmissione al SDI.

Come noto, dal punto di vista pratico il fornitore emette una fattura senza applicazione dell’IVA ai sensi dell’articolo 17 del d.P.R. n. 633/72 con codice IVA avente natura N6.xx (da N6.1 a N6.9 a seconda del settore). In alternativa alla consueta modalità analogica, è possibile assolvere l’iva emettendo un documento codice TD16 (elettronico xml) con le seguenti caratteristiche:

| CODICE TD16 | – nel campo “cedente/prestatore” devono essere inseriti i dati del cedente/prestatore (il fornitore);

– nel campo “cessionario/committente” devono essere inseriti i dati del cessionario / committente che effettua l’integrazione (chi riceve la fattura in reverse); – nel campo “data” deve essere riportata la data di ricezione della fattura in reverse charge o comunque una data ricadente nel mese di ricezione della fattura emessa dal fornitore. L’articolo 17, co. 5 del D.P.R. 633/72 prevede che l’integrazione debba avvenire entro il mese di ricevimento della fattura ovvero anche successivamente, ma comunque entro 15 giorni dal ricevimento e con riferimento al relativo mese; – deve essere indicato l’imponibile presente nella fattura inviata dal cedente/prestatore e la relativa imposta (applicata dal cessionario/committente); – inserire l’IVA relativa da applicare ai beni o servizi acquistati (ad esempio 22% per i servizi di pulizia); – la fattura deve essere numerata (adottando una numerazione progressiva); – nel campo “dati fatture collegate” l’ID, attribuito dal sistema di interscambio, della fattura di riferimento. Il documento TD16 deve essere inviato al SDI. La fattura integrata deve essere annotata nel registro delle fatture emesse e in quello delle fatture ricevute. |

Si invita a prestare la massima attenzione alle suddette indicazioni al fine di non autocertificare ritardi nell’applicazione dell’integrazione. I tempi per assolvere l’imposta con inversione contabile sono infatti, a norma dell’articolo 17, comma 5 del D.P.R. 633/72, molto stretti: la protocollazione e l’annotazione nel registro vendite deve avvenire nel mese di arrivo (o al massimo entro 15 giorni, ma con imputazione al mese di arrivo).

Si pensi, ad esempio, alla fattura elettronica dell’impresa di pulizia dei locali emessa il 31 gennaio con applicazione del reverse charge che il committente dovrebbe integrare lo stesso giorno o al più tardi entro il 15 febbraio ma con riferimento al 31/1.